相続あるいは遺贈によって取得した土地や建物、株式等を、「相続税申告の期限の翌日から3年」を過ぎる前に譲渡した場合、譲渡所得税軽減の特例の適用が可能となります。

譲渡所得税は、譲渡所得に税率を乗じて算出します。譲渡所得は[譲渡収入金額-(取得費+譲渡費用)]の計算式で算出しますが、この「取得費」は一定の相続税額を加算することができます。

以下に具体的な計算方法をご紹介いたします。

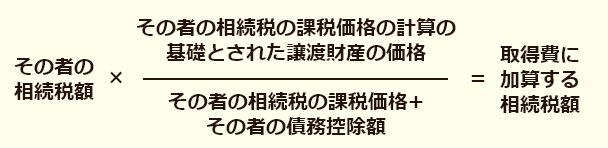

取得費に加算する相続税額

取得費に加算する相続税額の計算方法は、その相続(遺贈)が発生した時期によって異なります。

(1)相続あるいは遺贈の発生が平成27年1月1日以後で、取得した財産を譲渡した場合

(2)相続あるいは遺贈の発生が平成26年12月31日以前で、取得した財産を譲渡した場合

(イ)譲渡した財産が土地等の場合

- 物納および物納申請中の土地等がある場合は上記の計算とは異なります。

- 過去に土地等の売却し取得費に加算した金額がある場合、その金額を控除し、残りの金額が加算されます。

(ロ)譲渡した財産が建物や株式などの場合

計算は「(1)相続あるいは遺贈の発生が平成27年1月1日以後で、取得した財産を譲渡した場合」と同じです。

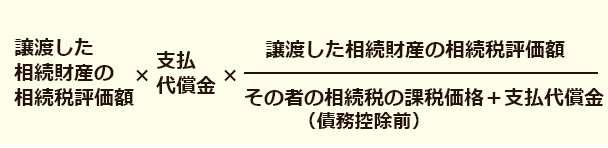

- 譲渡した財産が、代償分割により代償金を支払って取得していた場合は、上記(1)、(2)の分子は次の計算式で割り出した金額となります。

相続財産を売却した場合の特例の具体例

| 例 | - |

|---|---|

| 売却代金 | 1億2,000万円 |

| 取得費 | 600万円 |

| 譲渡費用 | 400万円 |

| 相続税額 | 1億円 |

| 相続した財産の価格 | 3億円 |

| 相続した財産のうち譲渡した土地等の価格 | 9,000万円 |

| 物納等 | なし |

譲渡所得金額

- 特例あり:1億2,000万円-(600万円+400万円+3,000万円※)=8,000万円

- 特例なし:1億2,000万円-(600万円+400万円)=1億1,000万円

- 取得費に加算する相続税額(1億円 × 9,000万円/3億円 = 3,000万円)

| 譲渡所得額 | 所得税・住民税 | |

| 取得費加算の 特例適用あり | 8,000万円 | 1,600万円※ |

| 取得費加算の 特例適用なし | 1億1,000万円 | 2,200万円※ |

- 復興特別所得税については考慮していません。

特例の適用がない場合、譲渡所得額は1億1,000万円となり、所得税額は2,200万円です。特例を適用した場合と比較すると600万円もの差が生まれます。

熊本相続税申告相談プラザは相続税申告の専門家として、熊本の皆様のご状況を整理したうえで、最適なサポートをご提供いたします。初回完全無料相談の段階から、専門家が家族のように寄り添い丁寧に対応させていただきますので、どうぞご安心ください。